舊村改造中回遷物業能否單獨作為成本核算對象?

房地產企業開發產品的成本核算關系到企業所得稅的正確申報繳納,而成本核算的第一步是確定成本核算對象。舊村改造項目中,房地產企業通常采取回遷物業安置的方式對原權屬人進行拆遷補償,本文所稱回遷物業,是指開發企業將自身開發,用于安置補償原權屬人的住宅產品。

那么在舊村改造中,回遷物業是否應該單獨作為成本核算對象,又將會對企業所得稅稅負產生哪些影響?筆者借此篇文章和各位讀者一起交流分析。

一、稅收政策上對成本核算對象的規定

《國家稅務總局關于印發《房地產開發經營業務企業所得稅處理辦法》的通知》(國稅發[2009]31號)第二十六條規定了計稅成本對象的6個確定原則,分別是:可否銷售原則、分類歸集原則(注:該原則已廢止,詳見國家稅務總局公告2014年第35號第四條)、成本差異原則、功能區分原則、定價差異原則和權益區分原則,并對每一項原則做出了比較詳細的闡述和解釋。

其中開發產品能對外經營銷售的或定價存在差異的,“應”分別作為成本核算對象;開發產品因建筑上存在明顯差異可能導致其建造成本出現較大差異的,“要”分別作為成本對象進行核算;開發項目屬于受托代建的或多方合作開發的,“應”結合上述原則分別劃分成本對象進行核算。從以上規定中可知,可否銷售原則、成本差異原則、定價差異原則和權益區分原則是在確立成本核算對象的過程中遵循的原則。

二、判斷回遷物業是否滿足上述確立為成本核算對象的要求

在可否銷售原則方面,根據企業所得稅的相關規定,回遷物業無償移交給原權屬人須作視同銷售處理,即企業所得稅上仍將回遷物業視作可對外銷售的開發產品。在成本差異原則方面,在一些舊村改造項目中,應當地政府或原權屬人的要求,回遷物業的建造標準高于其他可售產品,即回遷物業的建造成本與其他可售產品也可能存在差異。在定價差異原則方面,根據(國稅發[2009]31號)第七條的規定,回遷物業無償移交給原權屬人需要作視同銷售處理,確認收入(或利潤)的方法和順序為:(一)按本企業近期或本年度最近月份同類開發產品市場銷售價格確定;(二)由主管稅務機關參照當地同類開發產品市場公允價值確定;(三)按開發產品的成本利潤率確定。開發產品的成本利潤率不得低于15%,具體比例由主管稅務機關確定。

可是回遷物業與商品房性質不同,是參照同期同類產品的市場價格,還是按照成本加成的方式進行定價,目前企業所得稅政策中并未有統一明確的規定,即回遷物業的定價方式與其他可售產品也可能存在差異。

結合上述分析可知,根據政策規定內容判斷,回遷物業在多數情況下應該單獨作為成本核算對象。接下來筆者再通過一個簡單的測算,分析回遷物業是否單獨作為成本核算對象將會給企業所得稅帶來哪些潛在的影響。

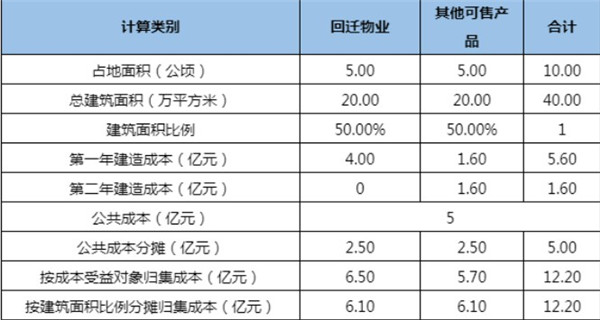

表1:回遷物業不同核算方式對比分析

圖片

案例中假設,回遷物業在第一年發生建造成本4億元,同時按建筑面積比例分攤公共成本2.5億元,合計歸集成本6.5億元。其他可售產品在第一年和第二年發生建造成本都為1.6億元,分攤公共成本2.5億元,合計歸集成本5.7億元。

從以上測算表中可以看出,如果回遷物業與其他可售產品分別確立為成本核算對象,各自歸集的開發成本是6.5億元和5.7億元。如果未分別確立為成本核算對象,總成本假設按照建筑面積比例分攤,則各自歸集的開發成本都為6.1億元。

如果開發產品都預售完畢,且竣備時間分為兩個年度,回遷物業在第一年竣備,而其他可售產品在第二年竣備。根據(國稅發[2009]31號)第三條的規定,在竣備時點可視為產品完工,須結轉開發產品的實際利潤。因此在第一種成本核算方式下,在兩個年度扣除的開發成本分別為6.5億元和5.7億元。在第二種成本核算方式下,兩個年度扣除的成本都為6.1億元。

因此可以發現,在兩種不同的成本核算方式下,雖然最后扣除的開發成本總金額相同,但是兩個階段分別扣除的金額產生了差異,導致企業所得稅的納稅金額也產生了時間性的差異。如果其他可售產品因為多歸集了開發成本,而導致第二階段產生了虧損,會由于項目已經銷售完畢,第二階段產生的虧損無法及時在稅前彌補,造成最后的企業所得稅納稅金額增加的結果。

版權所有 贛州市信平稅務師事務所有限公司 贛ICP備14001834號-1 技術支持:

電 話:0797-2049067、2049062 地 址:贛州市開發區華堅南路東側金水灣1棟604室(第2單元)